نوآوریهای فناورانه، که رشدش را مدیون عطش نسل حاضر به فناوری است، به یک تسریعکننده بزرگ تغییرات در خدمات مالی تبدیل شده است. بهطور حتم فضای پرداخت بهطور قابلملاحظهای در سالهای اخیر با حضور و ورود

نوآوریهای فناورانه، که رشدش را مدیون عطش نسل حاضر به فناوری است، به یک تسریعکننده بزرگ تغییرات در خدمات مالی تبدیلشده است. بهطور حتم فضای پرداخت بهطور قابلملاحظهای در سالهای اخیر با حضور و ورود بازیگرانی چون فینتکها و بانکهای به بازار تغییر کرده است و راهکارهای پیچیده دیجیتالی رو به افزایش هستند.

بسیار مهم است که مقررات مدام در حال تکامل باشند تا حالتهای جدید بازار را پوشش دهند و متناسب باهدف بتوانند نیازهای محیط را برآورده کنند. برای به رسمیت شناختن تغییر، قانونگذاران اروپایی در حال تجدیدنظر و بهروزرسانی رهنمودهای سرویسهای پرداخت هستند.

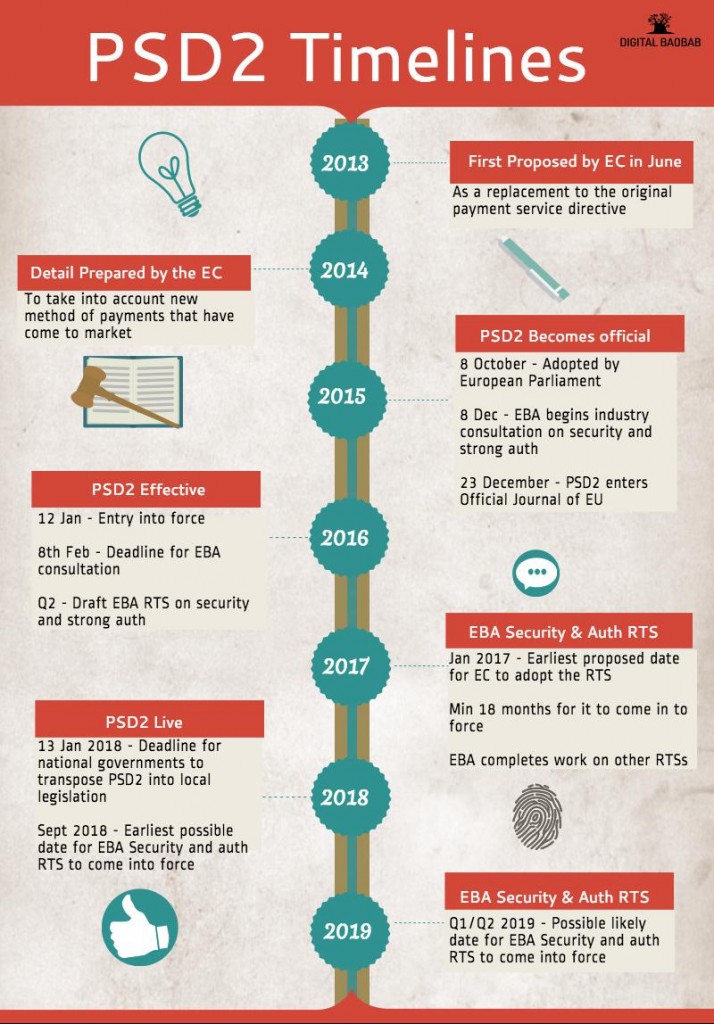

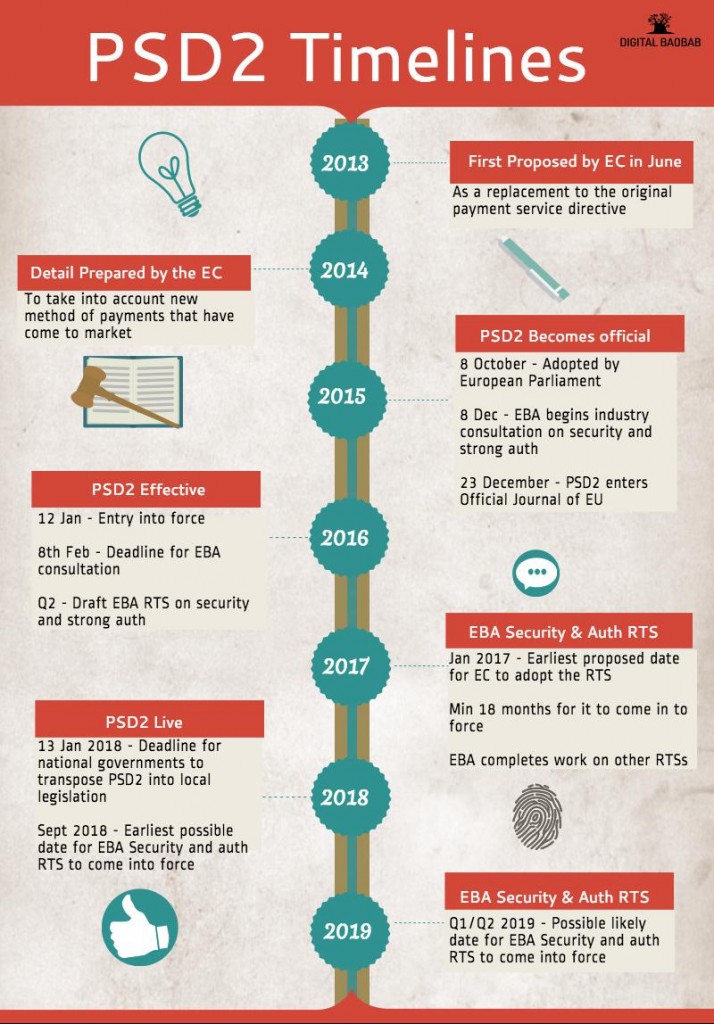

PSD۱ که در سال ۲۰۰۷ منتشر شد برای متناسبسازی بازار اروپا با خدمات پرداخت طراحیشده بود و PSD۲، که در ژانویه ۲۰۱۸ بهکار گرفته میشود، با حفظ مزایای نسخه پیشین و افزایش شفافیت و حمایت از مشتری و امنیت (بخصوص با توجه به پرداخت آنلاین و تلفن همراه) و قیمتگذاری ایجادشده است. دامنه این قانون در خصوص شفافیت موردنیاز اطلاعات قوانین و تعهدات به پرداختهای one leg out هم گسترشیافته است (تراکنشهایی که یکطرف آن خارج از منطقه اقتصادی اروپاست) درحالیکه قبلاً در این قانون تنها معاملات درون منطقه اقتصادی اروپا گنجاندهشده بود. البته این بدان معناست که این قانون شامل همه ارزها خواهد بود و بهموجب آن تعداد بیشتری از پرداختها و فعالان صنعت را تحت تأثیر قرار میدهد.

زمینهسازی برای اجرای PSD2 مدتی است که در حال انجام است. ملاحظات کلیدی برای بانکها شامل منابع سرمایهگذاری فناوری، بازخوانی فرآیندها روشها و استراتژی کسبوکار شناسایی پتانسیل خدمات جدید ازایندست بودند.

بدون شک PSD2 قرار است تغییرات قابلتوجهی ایجاد کند؛ و جنبه دیگر این قانون جدید میتواند پیامدهای دور از ذهنی داشته باشد و میتوان تعریف دوبارهای پرداخت را ارائه کرد.

پرورش رقابت، تحریک همکاری

یکی از اهداف اصلی PSD2 تحریک رقابت در بازار پرداخت اتحادیه اروپاست که در پی آن است تازهواردان راحتتر بتوانند جای پای خود را در فضای پرداخت محکم کنند. در آینده، بانکها، _در صورت درخواست مشتری _باید اطلاعات مشتریان را با ارائهدهندگان سرویسهای پرداخت به اشتراک بگذارد تا بتواند از تازهواردان حمایت کند. این مسئله نهتنها به تسهیل کسبوکار TPPSها کمک میکند که زیر بنای سرویسهای خود را بر مبنای اطلاعات حساب مشتریان بانکها قرار دهند، بلکه دسترسی مستقیم به پایگاه داده مشتری پیدا میکنند. این شیوه از «بانکداری باز» میتواند بهطور اساسی زنجیره ارزش پرداخت را تغییر داده و بانکها را ملزم به ارزیابی مجدد روشهای کسبوکار خود نماید.

هجوم فینتکیها و سایر ارائهدهندگان خدمات به فضای پرداخت بسیار شگفتآور است و انتظار میرود PSD2 این روند را تسریع کند. علاوه بر این بررسیهای اخیر نشان میدهد ۸۸ درصد مصرفکنندگان از ارائهدهندگان پرداختهای آنلاین استفاده میکنند که این مسئله نشاندهنده اشتیاق فراوان برای تحولات دیجیتالی و چشمانداز جدید تراکنشهاست که PSD2 قصد دارد به آن دست یابد.

مرحلهای برای رسیدن به حالت جدید ایفای نقش در بازار پرداخت تعیینشده و البته این موضوع قابلدرک است و تردید زیادی با توجه به اینکه چگونه تغییر قوانین تمام بازیگران درگیر را تحت تأثیر قرار خواهد داد وجود دارد. بااینحال باوجود فضای پرداخت متغیر اطراف آنها رویکرد «صبر کن و ببین» استراتژی بالقوه خطرناکی برای بانکهاست؛ بنابراین درحالیکه PSD2 ممکن است چالشهایی برای صنعت بانکداری ایجاد کند با مزایا و امکانات فینتک که بیش از همیشه شاهد آن هستیم بسیاری از بانکها با آغوش باز پذیرای فرصتهای ایجادشده با تغییر محیط و تفکر استراتژیک دیجیتال با حرکت روبهجلو هستند.

بانکها در حال آزمایش صحنه فین تک هستند و همزمان با فینتکها و مشتریان در ایدهها و مفاهیم نوآورانه و جدید که میتوانند فرایند کسبوکار و تجربه تراکنشها را غنی کند کار میکند؛ و درحالیکه PSD2 برای تأثیرگذاری بر شیوه تعامل بانکها و TPP ها با افزایش دسترسی به دادهها آماده میشود، میتواند بهعنوان یک چهارچوب برای نوآوری و همکاری با ایجاد موج جدیدی از تعامل بهحساب آید.

PSD2 و نوآوری

مقامات بانکی اروپا هنوز قواعد چگونگی به اشتراک گذاشتن اطلاعات بین بانکها و TPPها را منتشر نکردهاند، اما بهاحتمالزیاد این مسئله از طریق رابطهای برنامهنویسی کاربردی یا APIها صورت خواهد پذیرفت.API ها به تسهیل تأثیرگذاری و تبادل مؤثر اطلاعات کمک میکنند و وسیلهای قدرتمندی برای راهکارهای توسعهای سریع، آسان و مقرونبهصرفه هستند؛ و PSD2 راه را برای استفاده بیشتر از API ها هموار خواهد کرد.

APIها توانمندسازهای مهم پرداخت دیجیتال بهحساب می آیند و مزایای آن بهطور فزایندهای شناخته و تقویت میشود. بهعنوانمثال، BNY ملون که NEXEN را ایجاد کرده است، چهارچوبی مدرن است که راهکارها و اطلاعات را از BNY ملون و مشتریان جمعآوری کرده و همکارانی خارج از مجموعه شامل فینتکها راهم انتخاب کرده است. در حال حاضر بیش از صد API در API store وجود دارد که بر اساس نیاز مشتری بهروزرسانی و تکمیل میشود.

این انعطافپذیری بهخصوص در چشماندازی که بهسرعت در حال تحول است بسیار مهم است؛ بهطوریکه بانکها بتوانند بهسرعت خود را با آن وفق دهند و خدمات و راهکارهای موازی با توسعه بازار و تغییر مقررات ارائه کنند. قطعاً این سرعت تغییر بدان معناست که آزادی عمل برای بهروزرسانی قوانین در آینده وجود دارد. علاوه بر این، API ها به مشتریان و بانکها اجازه میدهند تا کار مشترک بیشتری برای ارائه راهکارهای جدید انجام دهند و این مسئله به بانکها امکان ارائه تجربه تراکنش مشتری محور واقعی را میدهد.

مدلهای مشتری محور برای ارائهکنندگان خدمات مالی بسیار کلیدی خواهد بود؛ اما با توجه به رفتارهای فرهنگی متفاوت، قدرت خرید و آمار جمعیتی در کشورهای مختلف منطقه اقتصادی اروپا دستیابی به این هدف کار کوچکی نیست. بهعنوانمثال آلمان دارای جمعیتی پیر با تمایل بسیار کم به پرداختهای دیجیتال نسبت به سایر کشورهای منطقه اقتصادی اروپاست؛ و این شرایط گوناگون باید در طی روند دیجیتالسازی توسط بانکها و قانونگذاران در نظر گرفته شود تا اطمینان حاصل شود که تمام مردم منطقه اقتصادی اروپا میتوانند در آن شرکت جسته و از قوانین خدمات و محصولات جدید، با چهارچوب قانونی بهروز که توازن بین نوآوری، رقابت و حمایت از مصرفکننده را برقرار میسازد، بهرهمند شوند.

PSD2 بهعنوان یک توانمندساز نوآوری عمل میکند و درنتیجه آن فضای پرداخت در سالهای آینده متفاوت خواهد بود؛ اما با اتخاذ استراتژی مشتری محور (با همکاری فینتکها و خود مشتریان) و راهبرد استراتژیک برای سرمایهگذاری در فناوری، بانکها نهتنها با فضای جدید پرداخت خود را وفق میدهند بلکه میتوانند با ظرفیتهای موجود تجربههای پرداخت دیجیتال بهینهسازی شده با ارزشافزوده ارائه کنند.

دیدگاههای مطرحشده نظر شخصی نویسندگان است و لزوماً نظر BNY ملون را مطرح نمیکند. همچنین این مطالعه بر خدمات مشاوره خزانهداری، یا هر کسبوکار یا مشاوره حقوقی دیگر متکی نیست.