بر اساس گزارش جدیدی که در هشتم ژانویه توسط بانک تسویهحسابهای بینالمللی (BIS) منتشر شد، ۷۰ درصد از بانکهای مرکزی در سراسر جهان، در حال انجام تحقیقات در مورد انتشار ارز دیجیتال بانک مرکزی (CBDC) هستند. با این حال، برنامههای بنیادین و کاربردی این بانکها برای پیادهسازی و توسعه محرکهای اقتصادی، از لحاظ محتوا تفاوتهای قابلتوجهی با یکدیگر دارند.

بانک تسویهحسابهای بینالمللی در کشور سوئیس مستقر بوده و شامل ۶۰ عضو از بانکهای مرکزی کشورهای مختلف است. این نهاد تاکنون، گزارشهای عمدهای درباره ارزهای دیجیتال غیرمتمرکز و ارزهای دیجیتال بانک مرکزی را منتشر کرده است. ارزهای دیجیتال صادر شده توسط بانک مرکزی، از نظر ماهیت با ارزهای دیجیتال غیرمتمرکز متفاوت هستند چراکه وضعیت قانونی آنها بستگی به مقررات دولتی یا قوانین جاری آن کشور دارد.

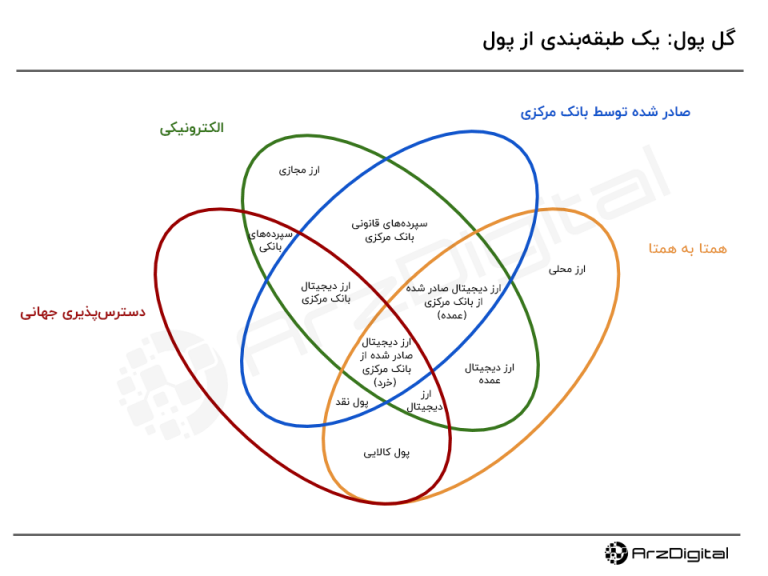

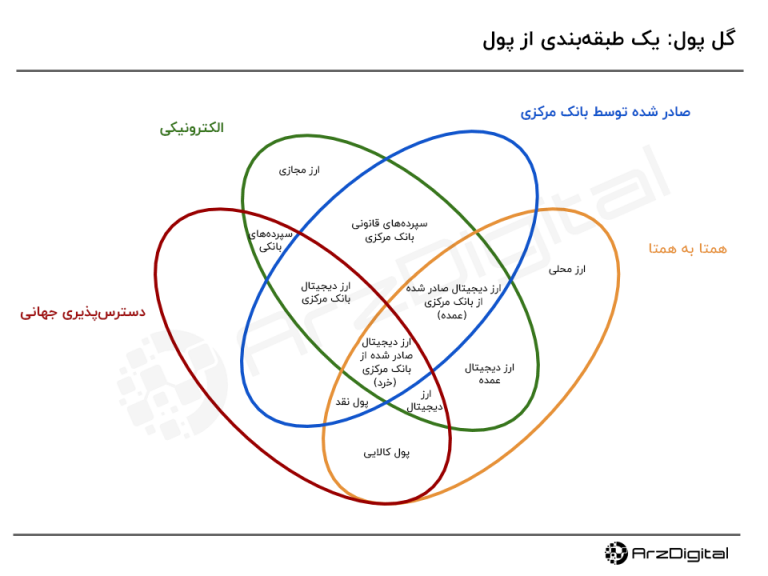

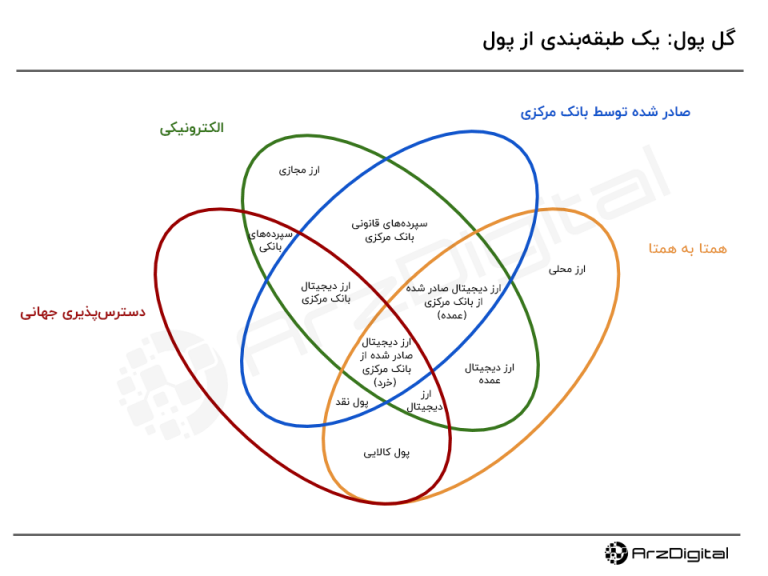

همانطور که بانک تسویهحسابهای بینالمللی مشخص کرده است، CBDC ها (ارزهای دیجیتال ملی و صادر شده از سوی بانک مرکزی) در کلاس خرده یا عمده (بهعنوان مثال، توکنهای دیجیتالی با دسترسی محدود برای تسویهحسابهای عمدهای مانند پرداختهای بینبانکی و تسویهحساب اوراق بهادار) طبقهبندی میشوند.

دستهبندی مرتبط با کلاس خرده، توسط بانک تسویهحسابهای بینالمللی به زیرشاخههای دیگری با عناوین «کاربردهای عمومی» و «مبتنی بر حساب» (برای مثال، مواردی که بهصورت گستردهای در دسترس بوده و تراکنشهای خرد را هدف قرار میدهد) یا «کاربردهای عمومی» و «مبتنی بر ارزش یا توکن» تقسیم میشود. این دسته از پولهای دیجیتال صادر شده توسط بانک مرکزی برای استفاده عموم طراحی شدهاند که از لحاظ در دسترس بودن، مشابه ارزهای دیجیتال خرد مبتنی بر حساب صادر شده توسط بانک مرکزی هستند اما نحوه توزیع و انتقال آنها متفاوت است.

تحقیقات انجام شده توسط بانک تسویهحسابهای بینالمللی، بانکهای مرکزی ۶۳ کشور از سراسر دنیا را موردمطالعه قرار داده است که ۴۱ مورد از آنها در اقتصادهای بازار نوظهور (EME) قرار داشته و ۲۲ مورد از آنها در اقتصادهای پیشرفته جای گرفتهاند. لازم به ذکر است که جامعه آماری تحت مطالعه، تقریباً ۸۰ درصد از جمعیت جهان و بیش از ۹۰ درصد تولیدات اقتصادی آن را تشکیل میدهد. مطالعات انجام شده نشان میدهد که ۷۰ درصد از این جامعه آماری، مشغول تحقیقات نظری CBDC ها شدهاند (یا خواهند شد) که این آمار نسبت به سال ۲۰۱۷، افزایشی جزئی داشته است.

بنا بر گزارشات، حدوداً نیمی از بانکهایی که به بررسی CBDC ها پرداختهاند، وارد فاز عملی اثبات مفهوم کارایی این ارزها شدهاند که این آمار نسبت به سال ۲۰۱۷، با افزایش ۱۵ درصدی روبرو بوده است. گرچه بسیاری از مطالعات انجام شده توسط بانکهای مذکور، ماهیت تحلیلی داشته و برنامههای بنیادین مشخصی برای انتشار CBDC ها را نشان نمیدهد. در واقع فقط ۵ مورد از این بانکهای مرکزی تا مرحله راهاندازی پروژههای آزمایشی CBDC ها پیش رفتهاند.

گزارش ارائه شده توسط بانک تسویهحسابهای بینالمللی، کشورهای سوئد و اروگوئه را از این آمار مستثنا دانسته و اعلام کرده است که این دو کشور، بهصورت فعالی در زمینه صدور CBDC های چندمنظوره گام برداشتهاند تا بتوانند از مزایای این ارزها بهعنوان مکملی برای پول نقد، استفاده کنند.

در خصوص سوئد، ریکسبانک (Riksbank) این کشور در اوایل سال ۲۰۱۷ اعلام کرده بود که در حال توسعه ارز دیجیتال ای-کورنا (e-Krona) میباشد. بر اساس گزارشات، سوئد اکنون در مراحل پایانی فاز بعدی قرار دارد که شامل اجرای سیستم آزمایشی برای ارزش پیشپرداخت شده و ای-کورنای بدون بهره و قابلردیابی است.

در خصوص اروگوئه، گزارشات حاکی از آن است که بانک مرکزی این کشور، برنامه آزمایشی مربوط به CBDC چندمنظوره را به اتمام رسانده است. با کاهش جریان پول نقد در این کشور، بانک مرکزی اروگوئه برنامه آزمایشی مربوط به ارز ای-پسو (e-Peso) را در ماه نوامبر ۲۰۱۷ راهاندازی نمود که بهصورت ویژهای، بر مبنای فناوری دفتر کل توزیعشده طراحی و اجرا شده است. به دلیل اینکه مرحله آزمایشی این ارز در ماه آوریل ۲۰۱۸ با موفقیت به پایان رسیده است، این بانک در حال حاضر به دنبال مراحل آزمایشی تکمیلی و صدور احتمالی این ارز میباشد.

«کریستین لاگارد» رئیس صندوق بینالمللی پول (IMF) در ماه نوامبر ۲۰۱۸، با درخواست از جامعه بینالمللی برای ورود به حوزه CBDC ها، اظهار داشت که بانکهای مرکزی میتوانند در راستای اهداف سیاست جمعی مانند مشارکت مالی، حفاظت از مصرفکنندگان و رعایت حریم خصوصی در فرایند پرداخت، بهسوی ارز دیجیتال بانک مرکزی حرکت کنند.